La Storia di Marco e Giovanni e la Magia del Rendimento Composto (spiegato facile)

La storia che sto per raccontarti è una storia semplice, ma potentissima. Marco e Giovanni potrebbero essere due amici qualunque: quelli che abbiamo conosciuto da bambini e con cui abbiamo condiviso una parte della nostra vita.

Si incontrano alle elementari, restano amici fino alle superiori, tra passioni, sport ed esperienze che ti plasmano per sempre.

Poi arriva il diploma. E in quel momento accade qualcosa che sembra poco rilevante, ma che, in realtà, determinerà il loro futuro finanziario in modo radicale.

Due scelte, un destino diverso

Al compimento dei 18 anni, Marco riceve 15.000 euro da sua nonna. La stessa cifra viene regalata anche a Giovanni.

Entrambi sono grati. Entrambi ragionano sul cosa farne. Le loro famiglie finanzieranno gli studi universitari, quindi hanno libertà totale nell’utilizzare quei soldi.

È qui che le strade iniziano a separarsi.

Marco

È cresciuto in una famiglia che gli ha insegnato il valore del risparmio. Ha sentito parlare molte volte dell’importanza del tempo negli investimenti.

Così decide di investire quei 15.000 euro in un portafoglio globale di azioni. Non sa ancora cosa ne farà, ma sa che quel denaro può crescere. E quando inizierà a lavorare, ha già in mente di aggiungere sistematicamente qualcosa ogni mese.

Giovanni

Non ha ricevuto un’educazione finanziaria. Per lui il denaro serve per vivere il presente, non il futuro.

Così, dopo la maturità, realizza il suo sogno: un anno sabbatico in Australia. Al rientro decide di comprarsi anche una moto. L’università può aspettare: ora vuole godersi la vita.

Il tempo passa

A cinquant’anni, Marco e Giovanni vengono invitati alla reunion della loro classe delle superiori.

Si ritrovano con entusiasmo. Parlano delle loro vite, dei percorsi intrapresi e a un certo punto Marco rivela una cosa che Giovanni non si aspetta.

Marco è oggi un grande appassionato del movimento FIRE (Financial Independence, Retire Early).

Sta pianificando il ritiro anticipato dal lavoro. Ama ciò che fa, ma vuole libertà.

E tutto questo – racconta – è possibile grazie a quel seme piantato dai nonni 32 anni prima e alla costanza con cui ha investito regolarmente.

Giovanni è incredulo: «Ma che cifra hai accumulato? Marco sorride. E con calma racconta tutto.

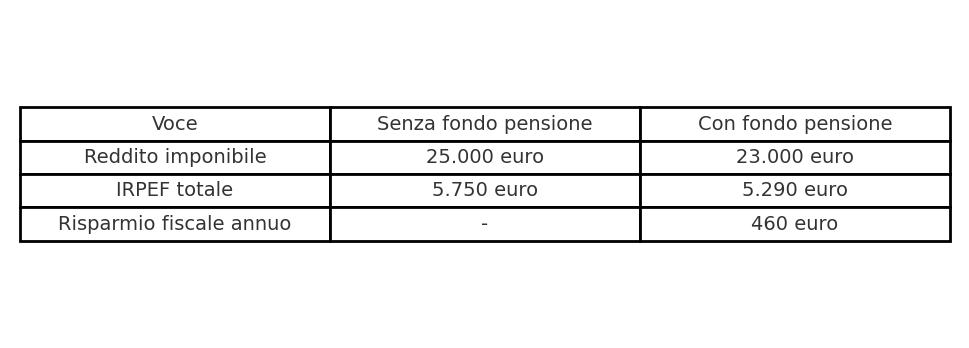

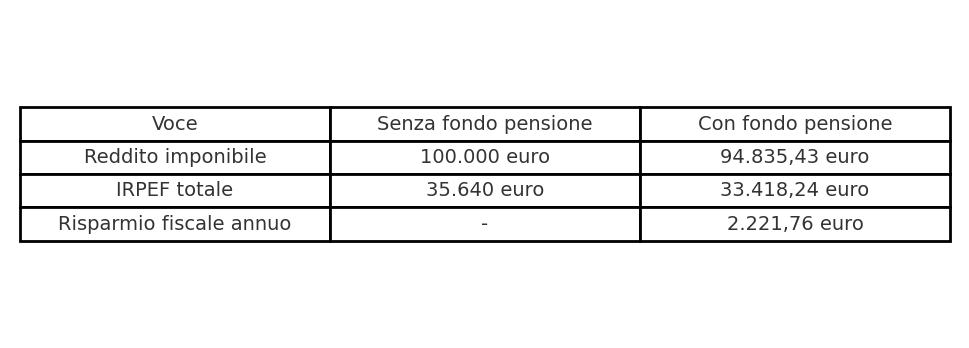

I numeri della differenza

Marco ha investito:

– 15.000 € iniziali

– 250 € al mese (a partire dal 25 compleanno)

– rendimento medio ipotizzato: 8% annuo

Il totale che ha effettivamente versato è:

111.000 euro

Ma oggi, il suo patrimonio vale:

635.885 euro

Una cifra che gli consentirebbe già oggi, applicando la regola del 4%, di generare

➡️ 25.435 € l’anno di rendita, senza rischiare di esaurire il capitale fino a quando vivrà.

Libertà finanziaria. Libertà di scelta. Libertà di vita.

Le tre regole che hanno cambiato la vita di Marco

Giovanni gli chiede se abbia seguito corsi di finanza o se abbia studiato i mercati. Marco risponde con naturalezza. No, ho solo seguito tre semplici regole per tutta la vita:

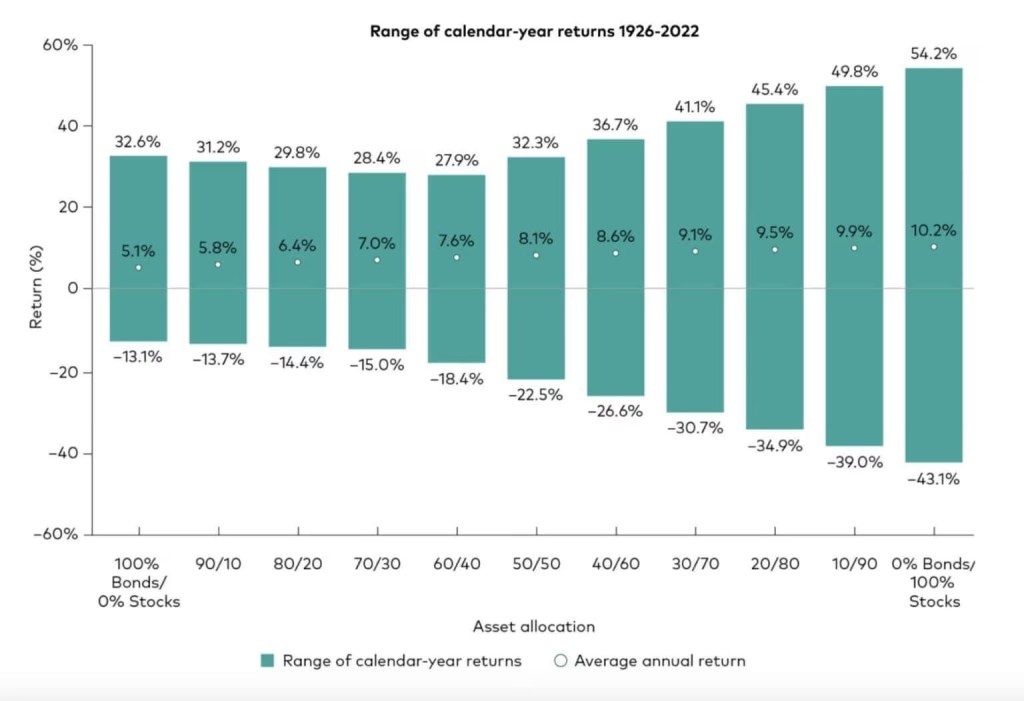

- Investire regolarmente in capitale di rischio

- Diversificare

- Aspettare

Nulla di più. Nulla di meno. E con queste sole regole, unite al tempo, il rendimento composto ha fatto il resto.

La magia del rendimento composto

Albert Einstein lo definiva

“l’ottava meraviglia del mondo” e completava la definizione con la famosa frase “chi lo conosce guadagna, chi non lo capisce paga“.

Ma perché l’interesse composto è considerato così straordinario? La risposta è semplice: “Perché è reinvestito”.

L’interesse composto può essere definito come l’interesse calcolato non solo sulla somma iniziale ma anche sugli interessi accumulati nei periodi precedenti.

Vedilo come una palla di neve che scendendo giù dalla montagna diventa sempre più grande perché accumula neve su neve: man mano che il tempo passa, guadagniamo interessi sugli interessi creando un vero e proprio effetto valanga.

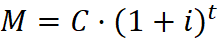

La “valanga” in matematica è descritta da questa formula

dove

M è il MONTANTE

(sono le mie disponibilità future, comprendono i soldi che ho investito più gli interessi maturati)

C è il CAPITALE (i soldi che ho deciso di investire)

I è il TASSO D’INTERESSE

a cui investo i miei soldi (espresso in %)

T il TEMPO

(quanto tempo lascerò investiti i miei soldi senza toccarli)

Il risultato non è una linea retta con crescita lineare ma una funzione esponenziale e accelerata nel tempo.

Il grafico che racconta tutto

Se osservi il grafico, noterai che la curva del montante parte lenta: all’inizio lo scarto rispetto al capitale è minimo. Con il passare del tempo però la curva si impenna. È l’effetto tipico dell’interesse composto, che trasforma una crescita lineare in una crescita esponenziale.

Ti ho parlato della formula del rendimento composto perché oltre a essere magica introduce un concetto fondamentale per diventare ricchi.

Vediamo chi indovina qual è la variabile più importante della formula. La riscrivo. Non devi essere bravo in matematica, devi ragionare

Esatto. Il TEMPO.

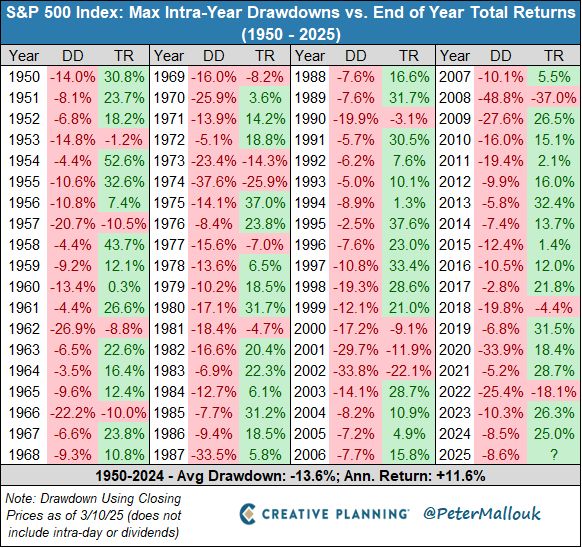

Se vuoi accumulare ricchezza dovrai iniziare a investire il prima possibile e poi concentrarti sul miglior rendimento potenziale che puoi ottenere (il tasso d’interesse a cui investi i soldi).

Più la tua vita da investitore inizierà presto e più diventerai ricco. Non è un’opinione. È matematica lasciatelo dire anche da lui

“Ho fatto il mio primo investimento a 11 anni. Ho perso tempo fino ad allora”

(Warren Buffet)

Il concetto di rendimento composto è semplice. Applicarlo, però, non lo è affatto. Perché?

La differenza tra Marco e Giovanni non è stata la fortuna.

Non è stata la cifra iniziale.

Non è stata la capacità di “battere il mercato”.

È stata una sola cosa:

Il tempo.

Perché il rendimento composto è una magia che cresce lentamente all’inizio… e in modo esplosivo alla fine.

Guadagna chi conosce le regole, chi capisce i meccanismi, chi riesce a vedere oltre l’ansia del breve termine. Il rendimento composto è la regola più importante. Non richiede genialità, richiede conoscenza, costanza e la capacità di restare sul percorso.

La buona notizia?

Questa magia funziona per chiunque scelga di piantare il seme.